のれんはM&Aにおいて、買収企業の企業価値を高めるものとして重要な意味を持ちます。しかしそれは実体を伴うものではなく、経営環境の変化などにより価値を損じることもあります。

この記事では、のれんの減損に関して、意味や処理の仕方などを詳しく解説します。

\成約例や支援の特徴・流れを紹介/

M&Aにおいて、買収された企業の持つ純資産(資産から負債を減じたもの)と買収価額が一致することはほとんどありません。もしも買収対象の企業の純資産だけがねらいなら、それを超える金額を支出するのは高い買い物です。買収したい企業の持つブランド力やノウハウ、顧客のネットワークなど、帳簿には現れない資産にも価値を認めているゆえの買収価額なわけで、この買収価額と純資産額の差として顕在化した無形の財産価値のことを「のれん」と呼びます。(買収価額が純資産を下回る場合もあり、その場合はその差額を「負ののれん」と呼びます)

この「のれん」は、貸借対照表では「無形固定資産」として計上されます。前述のとおり、「のれん」はあくまでも差額として生じるものですので、その内訳は明示できません。その企業が持つ技術かもしれませんし、取引に好適な立地条件かもしれません。明確な積算根拠は持ちませんが、そこに確かにある財産価値として認識されるものなのです。

「のれん」はM&Aなどの企業買収において生じるものですから、買収時に初めて顕在化します。この「のれん」の価値が何らかの理由で毀損したり消失したりした場合、その減少した価値として会計上の修正を加えなければなりません。この「のれん」の価値を正しく(低く)修正する行為を「のれんの減損」と呼びます。

「のれんの減損」を必要とするのはどんな場合でしょうか?かんたんにいうと通常行う会計処理の結果得られる帳簿価値が、貸借対照表に載せられる上限価額を超えてしまったときに生じます。貸借対照表には、将来的にキャッシュとして取り戻せる回収可能価額までしか載せられない、つまり回収不能な金額を資産としてはならないというルールがあります。帳簿価値のうち回収可能価額を超えた部分は損失として計上しなければなりません。損失が商品の在庫であれば商品評価額として、売掛金であれば貸倒れ損失や貸倒れ引当金繰入として計上するように、固定資産の場合、減損損失として計上します。「のれん」は無形固定資産ですから、「のれんの減損」として計上されるわけです。「のれん」は一般的に、その内容が不明確であるがゆえに、ほかの有形固定資産より優先して減損処理されます。

のれんの減損は、一言でいえば、M&A等による買収価額が高すぎたことに起因します。買収時に見込んでいた合併等によるシナジー効果が大きすぎたことや、期待していた超過キャッシュフローが得られなかったことなどにより、のれんの価値を過大評価してしまったわけです。主な要因としては6つ考えられます。この中には、社会全体の不況など外部要因による防ぎ難いものもありますが、M&Aの検討段階での調査や交渉、買収後の経営努力などによって対処可能なものもあります。

のれんの減損にはどんな影響があるのでしょうか?もちろん資産が減少するわけですから企業の経営に大きな影響があるのはいうまでもありませんが、その影響は株価という形で投資家にも及びます。

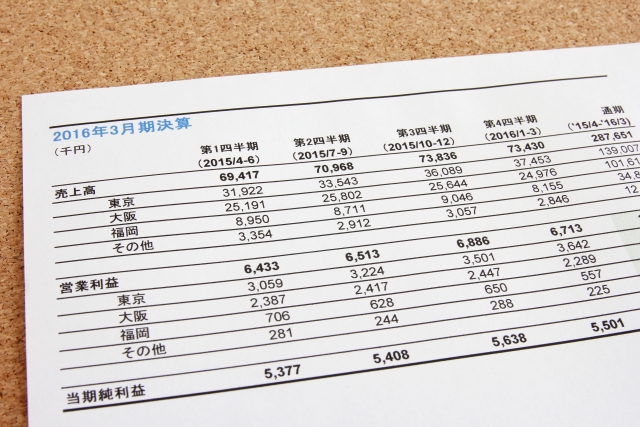

貸借対照表におけるのれんの減損は、会計上は特別損失として計上されます。(日本会計基準の場合)これは当期限りの損失となりますが、そのまま純利益の目減りとして影響を及ぼします。株価はPER(株価収益率)という指標が用いられます。「純利益÷発行済株式数×PER」で求められる株価は、純利益が下がれば自ずから下がることになります。係数としてのPERがあくまでも目安の値ですので、のれんの減損がイコール株価下落になるとはいえませんが、少なくともマイナスの影響を及ぼす可能性が高いわけです。

また株主への影響はもっと直接的です。のれんの減損は、資本の評価額上の損失として処理されます。株主への配当は、この資本の切り崩しとして行われているわけですから、配当金は当然に減少します。株主からすれば、株価の下落によっても資産の目減りが起きるわけですから、いわばダブルショックといえます。

のれんは固定資産の一つですから、いずれはその価値を失っていきます。ただし会計基準によってその扱いは違います。日本会計基準では、のれんは他の固定資産と同じく経時的に償却するものと考え、20年以内のその効果が及ぶ期間に減価償却するものと定めています。しかし国際会計基準や米国会計基準では減価償却という会計処理は行いません。のれんは毎年その価値を評価しなければならないと考え、減損テストの実施を定めているからです。

それでは、日本会計基準で定められているのれんの償却は、減損と何が違うのでしょうか?

のれんの償却は一定期間にわたってその価値を合理的に減少させていくもので、資産価値はその分下がっていきますが損失としては計上されません。これに対して減損は、不測の事態によりのれんの価値を見直さざるを得ない事態に追い込まれたということを示しており、資産価値の減少とともに特別損失として計上されます。損金として計上できるかどうかが減損と償却の大きな違いです。

のれんの減損についての会計処理は、採用している会計基準によって違ってきます。

日本会計基準においては、のれんは減価償却されるので、営業利益の赤字化や経営環境の著しい悪化などの兆候がない限り減損テストは実施されず、したがって減損損失の会計処理もありません。しかし、のれんの減損を認めた場合にはそれは特別損失として計上することになります。その場合には当該ののれんが帰属している事業に関わる資産グループ(一般的には被買収企業そのものの資産)に対して、のれんの簿価を配分して処理されます。

国際会計基準においては、減価償却の考え方はないので、兆候の有無にかかわらず年1回必ず減損テストを実施します。テストの結果によって減損が認められた場合は、そのつど減損損失が会計処理されるので、経時的な減価償却に比べその当期利益への影響は大きくなりやすいのが特徴です。処理にあたっては、CGU(Cash Generating Unit、資金生成単位)またはそのグループ(シナジーから便益を得られると思われる資産グループであり、必ずしも被買収企業の資産と一致しない)に配分して処理されます。

のれんの減損は会計上では損金となりますが、税務上は損金とならないことが多くあります。したがってのれんの減損損失は税務上の経費とはならず、多額の特別損失の計上によって経営が圧迫されることもしばしば見受けられます。

のれんの減損損失は、資産グループやCGUに配分して処理されることを見てきました。

しかし、この配分する資産の関わる事業の単位がポイントになってきます。多くの場合日本会計基準を採用している日本の企業においては、この事業単位として買収された企業そのものを資産グループとしてみなしています。

ただし、これは必ずしも必須の要件ではありません。のれんは買い手企業が既存の事業とのシナジー効果を見込むことが多く、その場合のれんを既存事業の資産グループなどに配分する方法があり得ます。そうすることで既存事業の超過収益力が活かされ、のれんの回収が容易になることが考えられます。(Shielding effect、Buffering effect と呼ばれます)国際会計基準などを採用する企業は、このことを活かして、のれんの有効範囲を見極めて、より有利なCGUに対してのれんを配分しています。

また、日本企業では多くの場合、企業ベースの資産グループを維持し続けようとしますが、大手の外国企業では買収後にCGUを見直している例が見られます。こうした事業単位の設定や見直しは、のれんの減損リスクを低減させるのに効果的なことがあります。

日本会計基準のみに関わることですが、もう一つ注意すべきポイントとして、のれんは一括償却することが規定されている点です。

「親会社の個別財務表上、子会社株式の簿価を減損処理したことにより、減損処理後の簿価が連結上の子会社の資本の親会社持分とのれん未償却額(借方)との合計額を下回った場合」、この減損額まで一括償却することが定められています。

この規定があるために、前述のように買収された企業を一つの資産グループとする傾向も助長されていると考えられます。

買収した企業の株価が下落した場合、その業績にかかわらず多額ののれんの減損損失を計上せざるを得なくなってしまいます。この規定は必ずしも実状にそぐわないとして、見直しを検討する声が上がっています。

のれんの減損は、ある意味ではM&Aの失敗といえます。何らかの理由で買収対象の企業の価値を見誤ったことになるからです。こうしたことは、多くの経験と、豊富な情報があれば防げるものです。この点でぜひ活用したいのが専門家の力です。

ウィルゲートM&Aでは、15,100社を超える経営者ネットワークを活用し、ベストマッチングを提案します。Web・IT領域を中心に、幅広い業種のM&Aに対応しているのがウィルゲートM&Aの強みです。M&A成立までのサポートが手厚く、条件交渉の際にもアドバイスを受けられます。

一般的にM&Aの成約までは6ヶ月〜1年ほどの期間を要しますが、ウィルゲートでは平均で4ヶ月、最短1.5ヶ月での成約実績、40億円以上での成約実績もあります。完全成功報酬型で着手金無料なので、お気軽にご相談ください。

無料相談・お問い合わせはこちらから ※ご相談・着手金無料

のれんの減損は、M&Aを行ったあとの事業展開において、大きな足かせとなることを見てきました。場合によっては親会社を含めた企業グループ全体の存続にさえ影響しかねません。あらかじめ綿密なデューデリジェンスなどを通して買収する企業の企業価値を正確にとらえることや、会計の仕組みを理解してのれんの効果を最大限に活用する方法を講じていくことで、そうしたのれんの減損リスクを最小限に抑えこめます。

ウィルゲートが目指すのは、売り手様、買い手様、双方に納得感のあるM&Aです。M&Aがお客様の目的やご希望に合致しない場合、無理にM&Aをすすめることは絶対にありません。

M&Aで思わぬ失敗をしないためにも、まずは一度、ウィルゲートM&Aにご相談いただければ幸いです。

M&Aが解決策として見込める場合、15,100社以上の経営者とのネットワークから、最適なマッチングを迅速にご提示させていただきます。

成約実績は2年で50件以上、完全成功報酬型で着手金無料ですので、まずはお気軽にご相談ください!

ご相談・着手金は無料です。

売却(譲渡)をお考えの際はお気軽にご相談ください